· Fachbeitrag · Umsatzsteuer

Die Kleinunternehmer-Regelung als Rettungsring für Heilberufler

von StB Jürgen Derlath, Münster

| Niedergelassene Ärzte und Zahnärzte sowie deren Berater sind oft mit der Frage konfrontiert, ob die erbrachten (zahn)ärztlichen Leistungen umsatzsteuerfrei oder umsatzsteuerpflichtig sind. Zwar sind die Leistungen von Heilbehandlern in der Regel umsatzsteuerbefreit. Doch kann bei einer Reihe von Leistungen trotzdem Umsatzsteuer anfallen. In diesen Fällen dient die Kleinunternehmer-Regelung oft als Ausweg. Dieser Beitrag gibt einen Überblick über die Problemfälle und den Rettungsring Kleinunternehmer-Regelung. Wer sich mit einem Aspekt näher befassen muss, erhält in den weiterführenden Hinweisen Verweise auf vertiefende Beiträge.|

1. Die Umsatzsteuerbefreiung für Heilbehandlungen

Heilberufler erbringen in der Regel von der Umsatzsteuer befreite Leistungen. Grundlegend ist in diesem Zusammenhang § 4 Abs. 14 Buchst. a UStG. Die Norm befreit Heilbehandlungen mit medizinisch-therapeutischem Zweck im Bereich der Humanmedizin, die bei der Ausübung der Tätigkeit als Arzt, Zahnarzt, Heilpraktiker, Physiotherapeut, Hebamme oder einer ähnlichen heilberuflichen Tätigkeit (Befähigungsnachweis!) durchgeführt werden.

Weiterführende Hinweise

- Der Befähigungsnachweis oder wann ist ein Heilberufler einem Katalogberuf vergleichbar? (Stockhausen, PFB 16, 179)

- Umsatzsteuerbefreite Heilbehandlung bedürfen eines medizinisch-therapeutischen Ziels (Stockhausen, PFB 16, 325)

- Umsatzsteuerbefreiung nach § 4 Nr. 14 a UStG (Stockhausen, PFB 14, 127)

2. Umsatzsteuerliche Stolpersteine

Nun führen (Zahn-)Ärzte allerdings nicht nur eindeutige Heilbehandlungen durch. Bei einer ganzen Reihe von Behandlungsmaßnahmen ist die Umsatzsteuerbefreiung wegen unklarem medizinisch-therapeutischem Ziel umstritten. Gerade bei Zahnärzten muss der Berater besonders aufpassen. Und auch gerade wenn Teile der Praxis verkauft werden, ist Vorsicht geboten.

2.1 Primärprävention, individuelle Gesundheitsleistungen

Ärzte und Therapeuten bieten neben der eigentlichen Behandlungsleistung auch präventive Maßnahmen z. B. zur Raucherentwöhnung oder zum Umgang mit Stress und Burn-out an. Problematisch sind dabei aus umsatzsteuerlicher Sicht vor allem Maßnahmen der Primärprävention, die daher auch zu den Prüfungsfeldern in Außenprüfungen zählen.

Werden individuelle Gesundheitsleistungen (IGeL) angeboten sollten immer auch die steuerlichen Risiken beachten werden. Denn umsatzsteuerlich sind nur Leistungen steuerbefreit, die dem Erhalt oder der Wiederherstellung der Gesundheit dienen. Je nach Zielsetzung der IGeL dienen diese jedoch nicht einer Heilbehandlung, sondern dem „allgemeinen Wohlbefinden“ der Patienten. In diesem Fall muss die Umsatzsteuer in die Preisermittlung mit einbezogen werden.

Weiterführende Hinweise

- Leistungen der Primärprävention und die Außenprüfung Stockhausen, PFB Sonderausgabe 02/16, 35

- Das wirtschaftliche Potenzial individueller Gesundheitsleistungen für die Praxis nutzen! (Michels, PFB 13, 322)

2.2 Besonderheiten bei Zahnärzten

Nach wie vor hält sich auch die Ansicht, dass nur Zahnärzte mit größerem Eigenlabor oder einer Cerec-Einheit von der Umsatzsteuer betroffen seien. Wer nur ein „Kleinstlabor“ hat, wähnt sich in Sicherheit, schließlich ist er umsatzsteuerlich Kleinunternehmer. Doch ist er das wirklich? Auch wer jetzt noch umsatzsteuerlich als Kleinunternehmer gilt, kann dennoch in die Umsatzsteuerfalle tappen. Insbesondere bei Geschäftsbeziehungen zu ausländischen Unternehmen und beim Einkauf von Edelmetallen.

Aber auch eine Verkaufsstelle in der eigenen Praxis, über die die Patienten mit Prophylaxe- und Zahnpflegeartikeln versorgt werden (Praxisshop), kann dem Praxisinhaber eine zusätzliche Einnahmequelle bringen. Umsatzsteuer fällt beim Praxisshop in der Regel zwar nicht an, da der Umsatz dauerhaft unter 17.500 EUR p.a. liegen wird und somit die Kleinunternehmer-Regelung greift. Abweichendes gilt aber bei Zahnärzten mit einem Eigenlabor oder einer Photovoltaikanlage, die besonders hohe Umsätze erzielen oder freiwillig die Umsatzsteuerpflicht gewählt haben.

Weiterführende Hinweise

- Hinweise zur Umsatzsteuer in der Zahnarztpraxis (Ziegler, PFB 12, 91)

- Organisation und Betrieb eines Praxisshops (Ziegler, PFB 11, 239)

2.3. Verkauf einer (Teil-)Praxis/von Praxisinventar

Wird die gesamte Praxis verkauft, fällt keine Umsatzsteuer an (Geschäftsveräußerung im Ganzen, § 1 Abs. 1a UStG). Dafür müssen die wesentlichen Grundlagen der selbstständigen Tätigkeit insgesamt auf den Erwerber übergehen. Bei der Veräußerung einer Teilpraxis ist Vorsicht geboten. Die Umsatzsteuerbefreiung für Geschäftsveräußerungen im Ganzen gilt nur dann, wenn die Teilpraxis den Charakter eines Teilbetriebs hat. Bei Veräußerung von Gegenständen des Praxisvermögens hingegen ist § 4 Nr. 28 UStG zu beachten.

Weiterführende Hinweise

- Die Veräußerung von Teilen einer Praxis aus umsatzsteuerlicher Sicht (Stockhausen, PFB 16, 263)

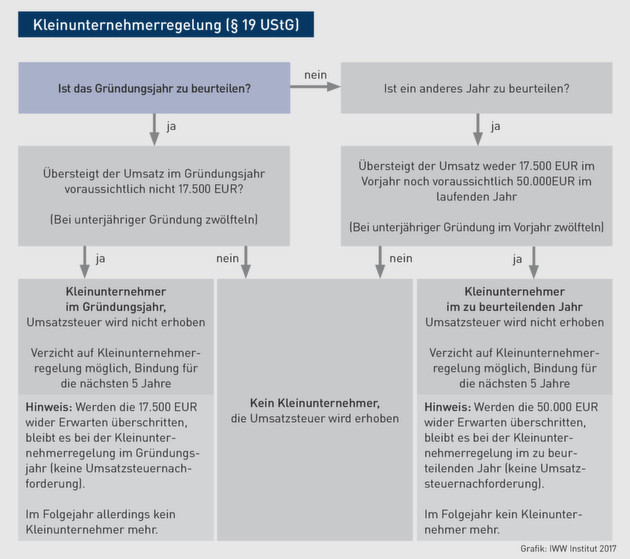

3. Rettungring Kleinunternehmer-Regelung

Ist trotz allem Umsatzsteuer angefallen, sollte die Kleinunternehmer-Regelung (§ 19 UStG) geprüft werden. Sie gewährt Unternehmern eine Erleichterung, indem die für die ausgeführten Umsätze geschuldete Umsatzsteuer nicht erhoben wird. Damit sich in diesen Fällen kein Steuerausfall ergibt, darf der Kleinunternehmer in seiner Rechnung keine Umsatzsteuer gesondert ausweisen. Der Kleinunternehmer ist darüber hinaus vom Vorsteuerabzug ausgeschlossen.

Der Kleinunternehmer kann alledings auf die Regelung verzichten, indem er z.B. eine Umsatzsteuer-Jahreserklärung einreicht, in der er die Steuer nach den allgemeinen Vorschriften des UStG berechnet. Dies gilt aber nur dann als Option zur Regelbesteuerung, wenn der Erklärung aus Sicht des Finanzamts eindeutig entnommen wenn kann, dass der Kläger für sein gesamtes Unternehmer optieren wollte. Falls ja, ist ein entgegenstehender Erklärungswille des Unternehmers unbeachtlich. Eine auf einzelne Unternehmensteile beschränkte Verzichtserklärung, ist umsatzsteuerlich wirkungslos.

Weiterführende Hinweise

- Ärzte als Kleinunternehmer (Leonard, PFB 13, 299)

- Zur Wirksamkeit der Optionserklärung beim Kleinunternehmer (Leonard, PFB 14, 31 und PFB Nachricht vom 4.12.13)

- Kleinunternehmer ‒ Welche Umsatzgrenze gilt laut Kleinunternehmerregelung im Gründungsjahr, wenn Umsätze erst im Folgejahr anfallen? (PFB Nachricht vom 20.6.17)

- Umsatzsteuer ‒ Für wen lohnt sich die Kleinunternehmer-Regelung? (PFB Nachricht vom 2.6.17)

- Umsatzsteuer ‒ Berechnung des maßgeblichen Umsatzes für die Kleinunternehmerregelung (PFB Nachricht vom 2.6.17)

- Umsatzsteuer ‒ Die Optionsmöglichkeit bei der Kleinunternehmerregelung (PFB Nachricht vom 2.6.17)

- Umsatzsteuer - Die Umsatzgrenzen bei der Kleinunternehmerregelung (PFB Nachricht vom 2.6.17)