· Fachbeitrag · Reisekosten

Die Änderungen bei der Verpflegungspauschale, der Dreimonatsfrist und den Unterkunftskosten ab 2014

| Mit der Reform des Reisekostenrechts zum 1. Januar 2014 ändert sich einiges. Die erste Tätigkeitsstätte löst den Begriff der regelmäßigen Arbeitsstätte ab (Einzelheiten in LGP 5/2013). Es wird nur noch zwei statt bisher drei Verpflegungspauschalen geben. Und auch bei der Dreimonatsfrist und den beruflich veranlassten Unterkunftskosten im Rahmen einer längerfristigen Auswärtstätigkeit bleibt kein Stein auf dem anderen. |

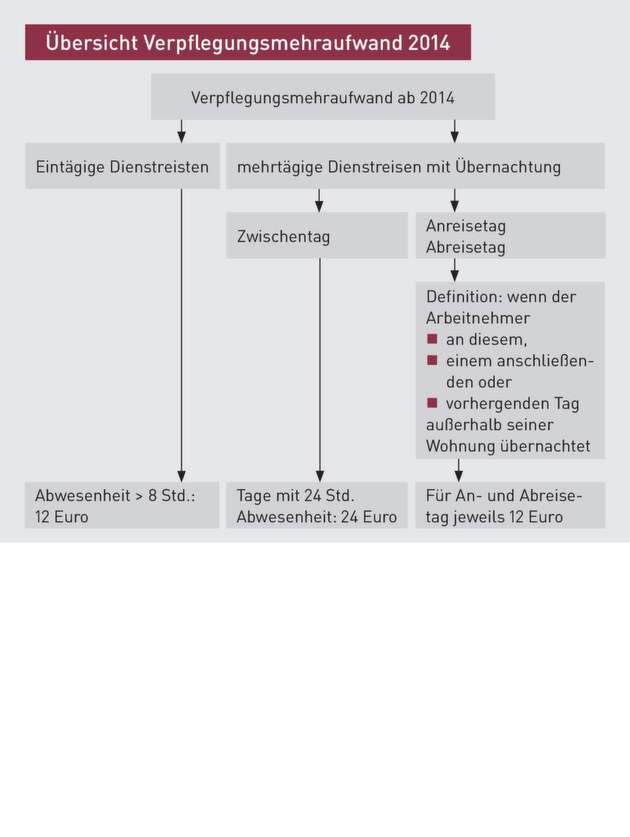

Verpflegungsmehraufwand ab 2014

Kernpunkt des neuen Reisekostenrechts ist die umfassende gesetzliche Verankerung im EStG. Nach wie vor liegt eine Dienstreise (beruflich veranlasste Auswärtstätigkeit) vor, wenn der Arbeitnehmer aus beruflichen Gründen vorübergehend außerhalb seiner Wohnung und seines beruflichem Tätigkeitsmittelpunktes tätig ist.

Zwei Sätze für Verpflegungsmehraufwendungen

Künftig gelten bei einer Dienstreise für die Gewährung steuerfreier Verpflegungsmehraufwendungen (Tagesspesen) bzw. den Werbungskostenabzug für Verpflegungsmehraufwand folgende Regeln:

- Eintägige Dienstreise: Für Dienstreisen ohne Übernachtung mit einer Abwesenheit von mehr als 8 Stunden (bisher mindestens 8 Stunden) gilt ein Verpflegungsmehraufwand von 12 Euro, den der Arbeitgeber steuerfrei erstatten oder der Arbeitnehmer als Werbungskosten abziehen kann (§ 9 Abs. 4a Satz 3 Nr. 3 EStG).

- Mehrtägige Dienstreise mit Übernachtung: Für mehrtägige Dienstreisen bleibt es beim Verpflegungsmehraufwand von 24 Euro, wenn der Arbeitnehmer volle 24 Stunden abwesend ist. Diesen Betrag kann der Arbeitgeber steuerfrei erstatten, andernfalls kann der Arbeitnehmer diesen Betrag als Werbungskosten im Rahmen seiner Steuererklärung absetzen. Faktisch ergibt sich keine Änderung zur bisherigen Rechtslage.

- An- und Abreisetag bei mehrtägiger Dienstreise: Neu ist dagegen eine eigenständige Regelung für den An- und Abreisetag. Hier gewährt das EStG pro Tag einen Verpflegungsmehraufwand von 12 Euro, unabhängig von der Abwesenheitsdauer. Voraussetzung ist, dass der Arbeitnehmer an diesem Tag, einem anschließenden oder einem vorhergehenden Tag außerhalb seiner Wohnung übernachtet (§ 9 Abs. 4a Satz 3 Nr. 2 EStG).

- Nachtregelung: Übernommen ins EStG wurde auch die bisherige Nachtregelung. Wer über 24 Uhr bzw. über 0 Uhr eines Kalendertages beruflich unterwegs ist und dabei nicht übernachtet, bekommt für denjenigen Kalendertag, an dem er überwiegend unterwegs ist, eine steuerliche Verpflegungspauschale von 12 Euro. Davon betroffen sind vor allem Kraftfahrer und Wartungspersonal.

- Dienstreisen ins Ausland: Für Dienstreisen ins Ausland gelten die entsprechenden Sätze. Die Auslandsbeträge für Abwesenheiten zwischen 8 und weniger als 14 Stunden („kleiner“ Spesensatz) fallen ab 2014 ersatzlos weg.

PRAXISHINWEISE | Tatsächlich bringt das neue Reisekostenrecht im täglichen Massengeschäft deutliche Vereinfachung. Das hängt insbesondere mit den Zeitstaffeln für die Tagesspesen und Aufzeichnungserleichterungen zusammen.

|

| ||||||

Der Arbeitgeber bucht für seinen Mitarbeiter für eine Dienstreise nach Düsseldorf (Besprechung bei einem Kunden) eine Hotelübernachtung vom 17. Januar 2014 auf den 18. Januar 2014, ausdrücklich ohne Frühstück. Das Hotel rechnet direkt mit dem Arbeitgeber ab. Letzterer braucht keine Angaben zur Abwesenheit. Er kann folgenden Verpflegungsaufwand steuerfrei erstatten:

|

|

Der Arbeitgeber bucht für eine Dienstreise bei der Deutschen Bahn eine Zugfahrkarte mit Reservierung. Aus den Buchungsdaten ergibt sich eine Abwesenheit von mehr als 8 Stunden. Der Arbeitgeber kann steuerfreien Verpflegungsmehraufwand in Höhe von 12 Euro gewähren. |

Kürzung der Verpflegungsmehraufwendungen um gewährte Verpflegung

Mit der Kürzung der Verpflegungspauschalen um gewährte Verpflegung bringt das neue Reisekostenrecht zwar Verbesserungen für Reisekosten-Abrechner. Für dienstreisende Arbeitnehmer wird die Verpflegung aber zum Ärgernis. Werden Arbeitnehmer ab 2014 anlässlich oder während einer Dienstreise nämlich vom Arbeitgeber oder auf dessen Veranlassung von einem Dritten verpflegt, müssen die steuerfreien Verpflegungsmehraufwendungen gekürzt werden. Folgende Kürzungsbeträge sind dafür festgeschrieben:

- Frühstück: Für ein Frühstück werden 20 Prozent des maximalen Tagessatzes für eine 24-stündige Abwesenheit (in Deutschland 20 % von 24 Euro = 4,80 Euro) angerechnet.

- Mittag- oder Abendessen: Für ein Mittag- oder Abendessen werden jeweils 40 Prozent des maximalen Tagessatzes für eine 24-stündige Abwesenheit (in Deutschland 40 Prozent von 24 Euro = 9,60 Euro) angerechnet.

Arbeitgeber, die bis 2013 die doppelten Pauschbeträge bezahlt haben, müssen ab 2014 die Verpflegung nur beim steuerfreien Teil anrechnen. Den anderen Teil können sie weiter mit 25 Prozent pauschalieren, ohne kürzen zu müssen.

Welche Tagessätze dem Arbeitnehmer tatsächlich zustehen, spielt für die Kürzungsbeträge keine Rolle. Ab 2014 gibt es kein Wahlrecht mehr, statt der Kürzung des Verpflegungsmehraufwands um den Sachbezugswert den Ansatz des geldwerten Vorteils in der Lohnabrechnung zu verlangen. Da erhaltene Verpflegung mit deutlich höheren Werten angesetzt wird, führt das zu wesentlich geringeren Auszahlungen an die Arbeitnehmer.

| ||||||||||||||||||||||||||||||

Ein Mitarbeiter aus Würzburg nimmt vom 13. Januar 2014 (Montag) bis 15. Januar 2014 (Mittwoch) an einem Seminar in München teil. Er übernachtet in München im Hotel. An den Seminartagen erhält der Arbeitnehmer ein Mittagessen vom Seminarveranstalter. Seine Reisekostenabrechnung sieht wie folgt aus:

Ergebnis: 2014 erstattet der Arbeitgeber 9,60 Euro steuerfrei. Nach der bis 2013 geltenden Regelung könnte die Verpflegung mit dem amtlichen Sachbezugswert von 11,99 Euro angesetzt werden (2 x 1,60 Euro für Frühstück + 3 x 2,93 Euro für Mittagessen). Dieser Betrag würde entweder mit den sonst auszuzahlenden Reisekosten verrechnet, sodass 36,01 Euro (48,00 Euro ./. 11,99 Euro) erstattet würden. Oder die 11,99 Euro würden als geldwerter Vorteil in der Lohnabrechnung erfasst und die Reisekosten ungekürzt ausgezahlt. |

Wichtig | Bei umfangreicher Verpflegung während der Dienstreise wird der Verpflegungsmehraufwand gegebenenfalls vollständig gekürzt. Ein übersteigender Kürzungsbetrag muss nicht als geldwerter Vorteil erfasst werden.

| ||||||||||||||||||||||||||||||

Ein Mitarbeiter nimmt vom 13. Januar bis 14. Januar 2014 an einer vom Arbeitgeber organisierten Außendiensttagung in einem Hotel teil. Es wird Vollverpflegung gewährt. Die Reisekostenabrechnung sieht wie folgt aus:

Ergebnis: Der Arbeitgeber erstattet nichts. Ein geldwerter Vorteil hinsichtlich der 9,60 Euro (= 33,60 Euro ./. 24 Euro) entsteht nicht. |

Aus Sicht des Arbeitgebers kann aufgrund der Neuregelung bei mehrtätigen Dienstreisen mit Komplett-Verpflegung insgesamt auf eine Reisekostenabrechnung verzichtet werden. Da Verpflegung in diesen Fällen zwingend als Kürzung der Tagesspesen anzurechnen ist, kann es zu keinen geldwerten Vorteilen mehr kommen. Der Gesetzgeber hat aber vorgeschrieben, dass bei gewährter Verpflegung der Großbuchstabe „M“ auf der Jahreslohnsteuerbescheinigung ausgewiesen werden muss (§ 41b Abs. 1 Nr. 8 EStG).

|

Mitarbeiter betreuen von Montag bis Freitag einen Messestand. Der Arbeitgeber gewährt Vollverpflegung (Frühstück, Mittag- und Abendessen). Hotel und Anreise werden direkt über den Arbeitgeber bezahlt.

Ergebnis: Da es sich um eine mehrtätige Dienstreise mit Übernachtung handelt, kann der Arbeitgeber Verpflegungsmehraufwendungen gewähren. Diese werden durch die Verpflegung auf 0 Euro gekürzt. Daher kann auf eine Reisekostenabrechnung verzichtet werden. Auf der Jahreslohnsteuerbescheinigung 2014 muss aber der Kennbuchstabe M ausgewiesen werden. |

Sachbezugswert nur noch in Ausnahmefällen

Der Ansatz des Sachbezugswerts wird zur Ausnahme. Er kommt nur noch in Frage, wenn wegen der Kürze der Dienstreise (Abwesenheit keine acht Stunden bei eintägigen Dienstreisen) kein Verpflegungsmehraufwand gewährt werden kann.

Um die steuerliche Erfassung des Sachbezugswerts zu erleichtern, gilt ab 2014 hierfür eine neue Lohnsteuer-Pauschalierung (§ 40 Abs. 2 Nr. 1a EStG). Der Sachbezugswert kann mit 25 Prozent zuzüglich Solidaritätszuschlag und Kirchensteuer pauschal versteuert werden. Derartig pauschal besteuerte Sachbezüge bleiben sozialversicherungsfrei (§ 1 Abs. 1 Nr. 3 SvEV).

|

Ein Mitarbeiter aus Fürth nimmt an einem dreistündigen Seminar mit anschließendem Mittagessen in Nürnberg teil (Abwesenheit 6 Stunden). Der Arbeitgeber pauschaliert die Lohnsteuer auf den Sachbezugswert des Mittagessens (Mittagessen 2013: 2,93 Euro; Lohnsteuer 25 % x 2,93 Euro = 0,73 Euro, Solidaritätszuschlag: 0,04 Euro). |

Entspannung bei der Drei-Monats-Frist

Eine für die Praxis erfreuliche Änderung betrifft die Drei-Monats-Frist. Der steuerfreie Ersatz von Verpflegungsmehraufwand ist zwar nach wie vor auf die ersten drei Monate an derselben Tätigkeitsstätte beschränkt. Neu ist aber, dass eine Unterbrechung von mindestens vier Wochen eine neue Drei-Monats-Frist auslöst. Die Gründe für die Unterbrechung - Arbeit an anderem Ort, Urlaub oder Krankheit - spielen ab 2014 keine Rolle mehr.

|

Ein Mitarbeiter wird ab 3. März 2014 bei einem Kunden in München eingesetzt. Dort entsteht keine erste Tätigkeitsstätte (keine dauerhafte Zuordnung). Die Dreimonatsfrist läuft bis 3. Juni 2014 (Dienstag). Ab 2. Juni 2014 (Montag) geht der Mitarbeiter direkt vom Kundeneinsatz für vier Wochen in den Urlaub, er beginnt seine Tätigkeit in München wieder ab Montag, 30. Juni 2014.

Ergebnis: Da die Unterbrechung mindestens vier Wochen gedauert hat, beginnt die Dreimonatsfrist ab 30. Juni 2014 neu zu laufen. Nach der Rechtslage bis 2013 wäre kein Neubeginn der Dreimonatsfrist ausgelöst worden, weil es sich ausschließlich um eine Unterbrechung wegen Urlaub handelt. |

Unterkunftskosten bei längerfristiger Auswärtstätigkeit

Bei längerfristiger Auswärtstätigkeit wird eine neue Zeitbegrenzung eingeführt: Arbeitgeber können beruflich veranlasste Übernachtungs- bzw. Unterkunftskosten künftig nur noch im Zeitraum von 48 Monaten unbeschränkt erstatten. Danach sind monatlich nur noch bis maximal 1.000 Euro pro Monat steuerfrei möglich.

Weiterführende Hinweise

- Beitrag „Die regelmäßige Tätigkeitsstätte nach der Reisekostenreform 2014“, LGP 5/2013, Seite 77

- Auslandsreisepauschalen auf lgp.iww.de? Arbeitshilfen und Checklisten ? Reisekosten